<{配资门户}>融资融券相关规定及盈利模式介绍,含转融券股票折算率等情况

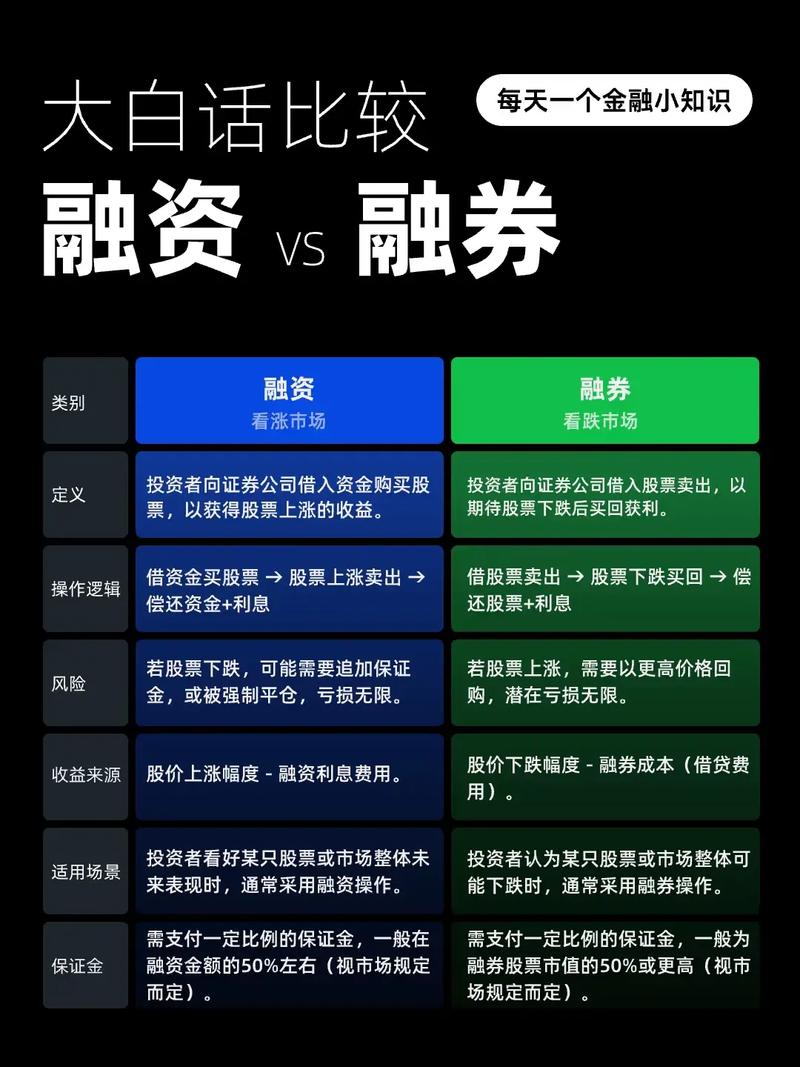

目前,可以用作融资融券标的的证券共有700只转融券90只股票,但问题是,如果投资者看空或看多某只股票,想要买入时,该股票却不一定是规定的700只证券之一,融资融券就无法落实。如果融资融券时交给券商的担保物是证券,那么其市值并不能足额计算,而要打折。通常的折算率是,国债、ETF、基金、成分股、其他股票分别不高于95%、90%、80%、70%、65%。与之相关的则是财物杠杆比例,也就是保证金的价值与融资额度的比例。比如,市民王先生想做融资融券,他交给券商的担保物是市值100万元的股票,而券商给出的杠杆比例为1∶1.5,那么他可以融资的额度是150万元。但由于用作担保物的股票还要算上6折的折算率,那么王先生最后实际只能融资90万元。但此时他的账户总资产增加到了190万元融资融券相关规定及盈利模式介绍,含转融券股票折算率等情况,这就是杠杆效应。由于买断式回购交易具有融券和做空的功能,所以在这基础上,通过各种组合可以派生出众多的新的盈利模式。除了传统的回购放大模式之外,利用买断式回购的做空机制,可以派生出逆回购放大模式,该模式的原理与传统的回购放大模式相似,只不过方向相反,在循环逆回购过程中不断放大空头头寸,实现空头效益的放大。通过将现券与买断式逆回购下的融券卖空操作匹配可以派生出套期保值模式。通过不同券种的走势分化进行组合操作可以派生出债券组合套利模式。通过不同回购品种利率的差异进行操作派生出回购利率组合套利模式。在买断式回购下投资者可以根据自己对市场的判断构建各种各样的组合模式,获取最大的收益。融券最长期限值得注意的是,在“政策建议”中,中证协提出10个问题:1.公司认为在何种情况下,有必要在现有监管底线要求的基础上,对相关业务指标做出调整;2.在当前市场条件下,是否有必要从行业层面对证券公司相关业务指标等作出调整;3.是否有必要从行业层面总量控制融资融券业务规模;4.是否应做出对高市盈率、高涨幅、高风险股票作为标的券的限制措施;5.是否有必要对客户融资融券杠杆倍数作出进一步限制;6.是否应当降低高市盈率股票的折算比率;7.是否应当对客户负债的集中程度作出限制,如需要限制,应当如何限制?(如对“单一客户单一股票融资融券余额不得超过其保证金市值的比例”做出要求,该比例应为多少合适?)8.是否应当禁止投资者通过“融资买入证券”方式;9.有效加强投资者教育的内容、方式和途径主要有哪些?10.公司、自律和监管层面还应当分别采取哪些措施,确保融资融券业务规范健康发展,切实防范业务风险?除了第6个问题和第8个问题只需说明理由外,其余涉及到调整和需要进行限制的问题,在说明理由的同时还需要阐述具体措施。